A cena começa a se repetir e a ficar cansativa. O enredo protagonizado por aqueles que resistem à redução dos juros chega a ser mesmo monótono. Alguns dias antes da reunião ordinária do Comitê de Política Monetária (COPOM) tem início um verdadeiro festival de informações, boatos, chutes e especulações a respeito de qual será a decisão do colegiado quanto ao patamar da taxa oficial de juros. O 255º encontro está marcado para acontecer durante os próximos dias 20 e 21 de junho. Ali, mais uma vez, os 9 membros da diretoria do Banco Central (BC) deverão trocar de boné e assumirão a condição de membros do Comitê. Como sempre costuma ocorrer, a partir das 18 hs da quarta-feira será divulgado um comunicado oficial, informando qual será o valor da SELIC a viger para os 45 dias subsequentes.

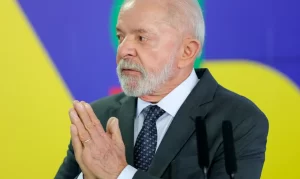

Ocorre que, desde a posse de Lula em 1º de janeiro passado, pela primeira vez na História de nosso País um Presidente da República começou seu mandato impossibilitado de nomear a diretoria do BC e, portanto, os membros do COPOM. Esta armadilha foi montada ainda em 2021, quando Paulo Guedes conseguiu convencer seu chefe a apoiar a proposta de conferir independência ao órgão regulador do sistema financeiro. Assim, com a entrada em vigor da Lei Complementar nº 179, os atuais responsáveis pela política monetária são os mesmos que haviam sido nomeados por Bolsonaro. Isso significa que o Presidente do BC, Roberto Campos Neto, tem comandado um verdadeiro processo de chantagem e boicote sobre a intenção desenvolvimentista do programa do governo Lula 3.0.

Desde que foi anunciado oficialmente o resultado do pleito em outubro passado, o COPOM já realizou quatro reuniões. Em todos elas o órgão deliberou pela manutenção da SELIC nos atuais 13,75%. Assim o Brasil mantém a posição de maior taxa real de juros do mundo, com efeitos perversos sobre o nível de atividade, sobre o investimento e sobre os gastos financeiros do governo. Com a taxa oficial na estratosfera e com o BC mantendo sua cara de paisagem sobre os escandalosos spreads praticados pela banca em suas operações de crédito, torna-se praticamente impossível levar à frente um programa de investimentos que o País necessita. Seguimos sendo a meca dos recursos especulativos internacionais em busca da rentabilidade elevada para o parasitismo financista.

Políticas monetária e fiscal estão sequestradas.

Não satisfeito com o sequestro efetuado sobre a política monetária, o financismo também colocou em marcha uma estratégia para capturar a política fiscal do governo Lula. Para tanto, acabou contando com a complacência do próprio Ministro da Fazenda, que convenceu o Presidente da República a apresentar ao Congresso Nacional um projeto de lei complementar tratando sobre o novo arranjo fiscal com um conteúdo bastante restritivo e conservador. Assim, tornam-se mais complexas e reduzidas as margens de manobra para que o governo tenha condições de elevar as despesas orçamentárias, tal como seriam necessárias para recompor os investimentos público e os níveis básicos dos serviços oferecidos pelo Estado à maioria da população.

A histeria contracionista das viúvas do financismo encontra eco junto aos grandes meios de comunicação, que lançam suas artilharias contra qualquer tentativa de recuperar o protagonismo do Estado e relançar programas de investimento público. Ao empunhar a bandeira da austeridade fiscal a qualquer preço e a qualquer custo, os representantes do sistema financeiro lançam mão de argumentos surrados para justificar a manutenção da SELIC nos níveis tão elevados. Com frases soltas e sem sentido como “o governo não está fazendo seu dever de casa”, “é preciso barrar o populismo fiscal que arrebenta as contas públicas” ou “as obrigações da Constituição não cabem no Orçamento da União” os chamados “especialistas” são sempre os mesmos a serem convocados a explicarem as razões para a continuidade de um modelo de austeridade fiscal 2.0, tal como previsto no PLP 93, em tramitação agora no Senado Federal.

COPOM precisa derrubar a SELIC em muitos pontos.

Depois de quase 6 meses de governo, a resistência em baixar a SELIC se mantém. Pouco importa que o diagnóstico a respeito do crescimento dos preços esteja fora de nossa realidade e que não estejamos vivendo aquilo que o economês chama de “inflação de demanda”. Juros elevados não resolvem o problema quando se trata de uma inflação de oferta como a atual. Fernando Haddad poderia ter minimizado o problema desde o início do governo se tivesse alterado as metas de inflação em reunião do Conselho Monetário Nacional (CMN), conforme sugerido pelos economistas não alinhados com a ortodoxia monetarista. Mas ele preferiu apostar no figurino do bom mocismo, na vã ilusão de que seu comportamento do rapaz bem-educado poderia enganar o povo da banca. A meta de inflação oficialmente em vigor foi decidida por Paulo Guedes ainda antes da pandemia e está totalmente fora da realidade brasileira e mesmo global. Insistir irresponsavelmente em atingir 3,25% é oferecer argumentos para o COPOM deixar a SELIC nas alturas.

Mas, apesar de tudo, o fato é que mesmo o clima pessimista apresentado de forma sistemática pelos dirigentes do sistema financeiro vai cedendo espaço à realidade do próprio mercado da economia real. Afinal, é mais do que sabida a incapacidade dos modelitos econométricos em realizar boas previsões a respeito do comportamento futuro da dinâmica econômica. Na maior parte das vezes trata-se de profecias auto-realizadas, uma vez que o BC utiliza para definir a SELIC os resultados oferecidos pela pesquisa Focus, que o órgão realiza semanalmente junto à nata da nata do financismo. É dali que o COPOM retira suas informações para definir o patamar. Assim, o próprio povo da finança semeia as condições para colher os níveis que considera “razoáveis” para a taxa oficial de juros. E os dirigentes dos órgãos de controle e regulação apenas chancelam esse desejo.

A moda agora é se aceitar alguma redução na SELIC, mas apenas na reunião que ocorrerá em agosto. Ou seja, a tendência é que o encontro da semana que vem ainda mantenha a taxa nos atuais 13,75%. Caso se confirmem as especulações que trafegam pelos edifícios pós-modernos da Faria Lima, será finalmente encerrado o longo ciclo de 12 meses nesse patamar criminoso. Mas a capacidade de acerto dos poucos mais de 100 dirigentes de instituições financeiras que respondem ao questionário do BC é muito baixa. Em fevereiro, por exemplo, fruto de sua má vontade com a derrota do candidato da preferência deles no pleito, eles cravavam em 0,76% a previsão para o crescimento do PIB em 2023. Segundo a lógica obtusa e irresponsável das elites financistas, se o Lula ganhou, então nada vai dar certo. Ou melhor, nada pode dar certo. É um misto de conduta de torcida uniformizada com pelotão de sabotagem em movimento.

PIB: previsão ou torcida contra?

No entanto, o choque da realidade e as informações sobre a economia de verdade que começam a aparecer obrigam a uma correção de rumo. Pouco a pouco, os modelos são obrigados a reconhecer que o nível de atividades não está assim tão desastroso. O agronegócio segue mantendo bons resultados e os próprios setores de serviços e de comércio conseguem algum crescimento, apesar dos juros elevados e da inadimplência também alta. Assim, sem fazer nenhuma autocrítica pelas previsões equivocadas até então, em março a pesquisa Focus começa a exibir um cenário de PIB de 2023 crescendo 0,84% e em abril subindo para 0,96%. Em maio foi para 1,02% e agora em junho a marca é 1,84% para o crescimento do Produto ao longo deste ano.

Ora, entre 0,76% e 1,84% de previsão para o crescimento do PIB há uma diferença – ou um erro, como queiram – de 142%. Uma discrepância brutal em apenas alguns meses. Imaginemos que esse fosse o índice de perdas de uma determinada aplicação financeira realizada por algum operador das empresas que compõem o sistema. Um eventual resultado desastroso como esse seria certamente penalizado com castigos inimagináveis. Mas quando se trata de uma “simples” previsão equivocada sobre o cenário macroeconômico, as consequências atingem negativamente o conjunto da sociedade e não existe punição alguma para os (ir)responsáveis.

Enfim, o dado real é que o COPOM poderá manter, por mais uma vez, a SELIC em 13,75%. Ainda que haja alguma eventual antecipação de baixa para 13,50%, os efeitos para a retomada do crescimento e o desenvolvimento serão insignificantes. O Brasil necessita, na verdade, de uma queda expressiva na taxa, uma diminuição para um patamar muito abaixo do atual e não de uma perfumaria irrisória de 0,25%.